上一篇

“十四五”期间上海将新增40万套租赁住房 今年供应5.3万套下一篇

证监会回应:考虑收紧公司赴香港或海外上市规定之说不属实

观点指数 自国内疫情基本受控后,房企的销售、施工也逐步恢复正常。

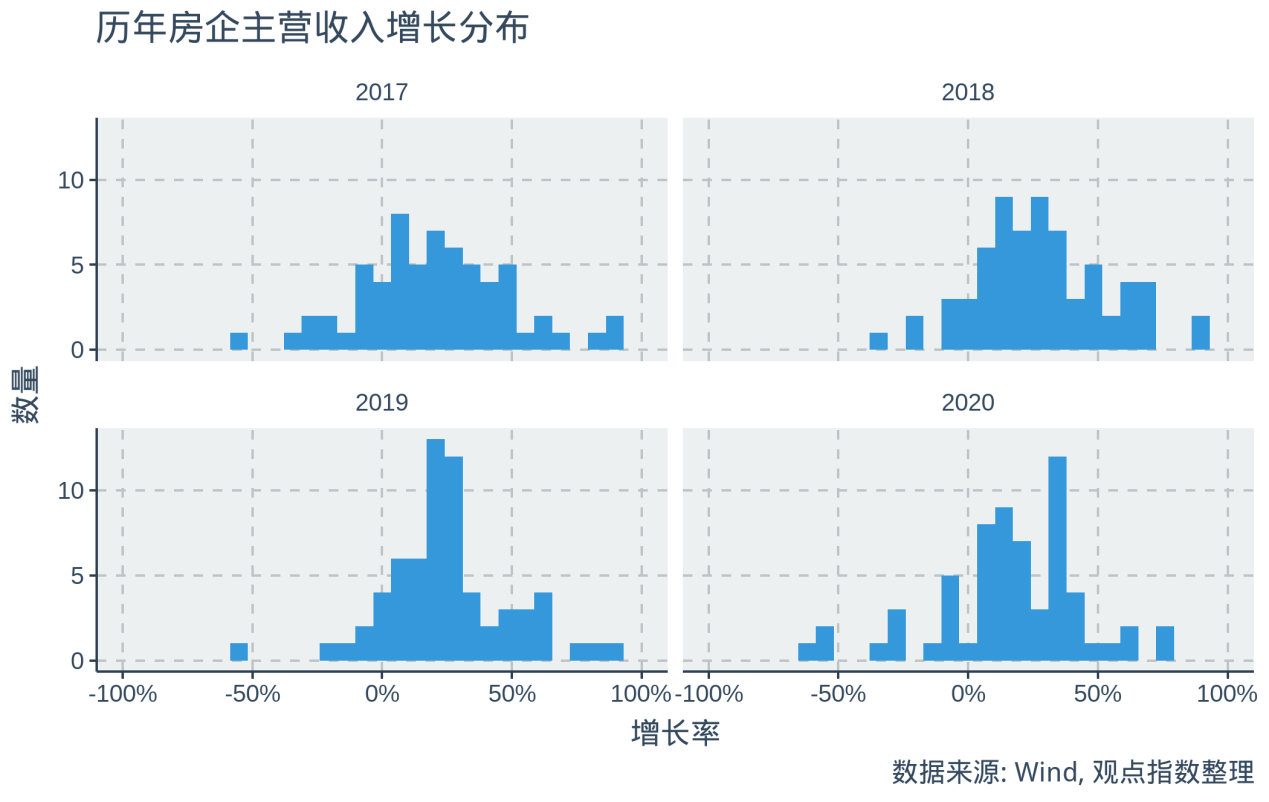

回顾过去一年,2020年中期便有房企因为交付延期等问题导致收入降低。观点指数对比72家重点上市房企过去4年以来主营收入增长情况,以呈现疫情下房企的营收质量优劣。

从整体分布来看,由于房企的预售制度,2020年收入通常来自往年的销售,只要于2020年顺利交付,便可确认为收入。

因而,疫情影响相对较小,72家房企2020年的营收并无明显偏移。不过,确实更多房企出现了主营收入下降的情况。

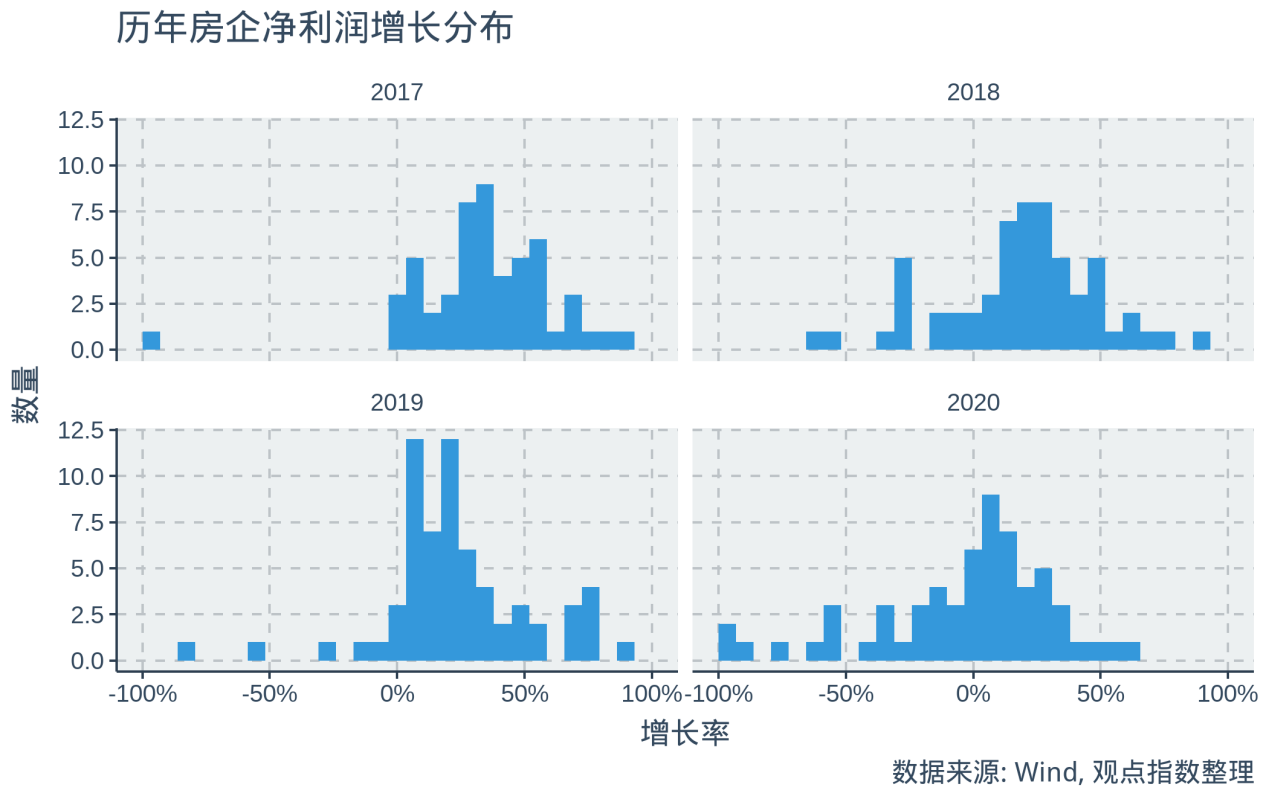

转看利润层面,便可发现净利润下降要明显得多。

2017、2019年,绝大多数房企均有正的净利润增长,即便在净利润下降比例较多的2018年,多数房企仍然正增长。

而2020年,出现了整体利润增长下降,其中,利润负增长的房企占比近四成。

显然,房企利润表现要整体弱于主营收入。

疫情期间的防疫措施,促销等增加了房企的期间费用,但这类费用在金额上仍不足以拖累房企的利润水平,执行能力及效率对于利润有着更重要的影响。

销售增幅下的执行问题

对比国际,国内疫情影响在去年年中便基本消散,而复工其实更早。如此,依然出现利润集体性下降,意味着相当多的房企在经营上存在脆弱性。

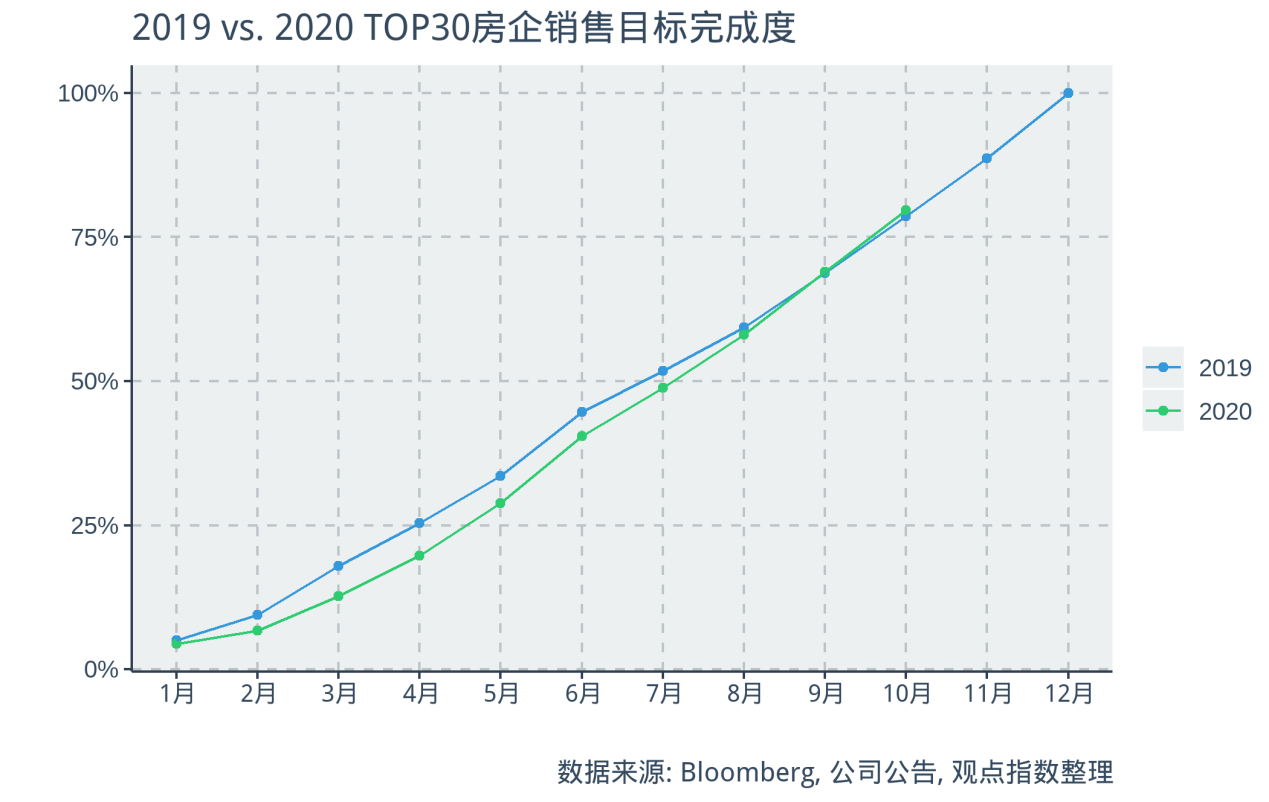

由于行业的预售制度,加快销售,促进回款以提高周转自然是房企追求的目标。从该角度而言,头部房企整体有着优秀的销售执行力。

若具体到房企销售目标的完成度来看,截至2020年10月,销售前30房企的销售完成度已经反超2019年。

既是预售,也便意味着在销售动作完成后要靠房企的执行力尽快交付以确认收入,过于重视销售的增长而忽略了后期执行,则会导致财报表现与销售不匹配。

以某新晋千亿房企为例,虽然销售增长迅猛,但执行力不足,导致收入无法及时确认,甚至出现了全年收入低于半年报的囧象。究其原因,无非是过于激进的收入确认,没有得到审计支持,为避免审计师出具保留意见只得消减收入。评级下降、股价大跌,均反映了市场对此的看法。

上述案例,并非是疫情等不可抗力冲击的必然结果。倘若对比2020年表现依旧亮眼的房企,则会发现,凭借良好的内控管理、执行力,疫情所带来的的冲击依然是有限的。如融创中国2020年便录得22.5%的经常性利润增长。

对比来看,上述新晋“千亿房企”的问题早已存在。查看其经常性损益,2019年便从2018年的67亿下降到53亿,也低于2017年的64亿。而2017年该房企的销售金额不足400亿元。销售翻倍,利润缩减难掩企业内控和执行的问题。

类似的问题,也出现在某头部房企的财报中。该房企同样在销售持续快速增长下,经常性利润在2018年出现昙花一现式的增长后,便连续两年下降。而这种缺少利润的激进扩张也让其在去年面临严重的偿债风险。

参考业内运营较为稳健的房企,经常性利润均有较为稳健的增长。如旭辉集团经常性利润从2017年的99亿元,增长到2020年的148亿元,龙湖集团的经常性利润则从2017年的269亿元增长到2020年的477亿元。

利润与现金流双重考验

虽然近年来房企加大联合营模式的使用,因此并非所有收入均会体现在财报中。这种模式也在一定程度上成为某些房企利润下降的理由,如有利润高的项目没有并表等情况。

此外,个别项目利润空间微薄,但是为了冲击销售规模,不少房企还是通过联合营模式参与其中,为利润下降埋下隐患。

上述情况也正暴露了在联合营模式下的信息不透明。对于投资者来说,很难获知每个具体项目的情况,若是房企提前出售控制权,可能只有权益性损益一个数字的记载,无从获知项目的利润水平。

即便收入尚未结转,或未并表,其对应比例的权益性损益仍应体现在报表中,即权益性投资损益及其他综合收入。即便项目未按时结转,也应以未实现利润的形式体现在综合性收入中。

从这个角度,可以发现上述“千亿房企”在2020年末的综合收益仅高于2016年的水平,同时,历年的综合性收益也表现出了较大的波动,2017年至2020年末的综合收益分别为38亿、28亿、43亿和24亿。

同样对比较为稳健的房企,旭辉控股集团的综合收益则从2016年的32亿稳步增长至117亿元,其中没有出现环比下降;龙湖集团的综合收益则从2016年的100亿元稳步增长至305亿元,过去10年未出现环比下跌。

比增收不增利更糟的,恐怕算有利润无现金流。如近期引起广泛关注的某北方系房企,可以看到其历年有较为稳定的持续经营利润增长,但却没能带来稳定的现金流:2017年到2019年该房企连续三年经营现金流为负。

对于房地产这类重资本行业,想扩大经营,偶尔出现一定的负经营现金流并不至于恐慌。如,中国海外发展在2017年、2018年便出现了负经营现金流,来借机扩大规模,但同时中国海外发展也保持了超过900亿的现金储备,超过了应付账款和短期负债的总和。

反观上述房企,在2017年开始便出现负的经营现金流,2018年开始公司的净现金流出现连续负值,公司的应付账款也迅速上升,在2019年末超过了货币现金。而从去年该房企多次通过信托渠道发放永续债也可以预见公司所面临的资金问题。

随着房企融资管制的加强,中国房地产行业也开始更加注重经营质量,管理红利也逐步在优质房企中体现。

相信行业的频繁调控,也将给游走在边缘的房企,敲一记警钟。

原报告 | 敏于数,追本溯源,解读地产深层次脉络。笃于行,揭行业整体发展规律。

责任编辑: dzadmin

热门楼盘

查看更多热门楼盘>>团购报名

德州泽信云筑优缺点怎么样?德州泽信云筑有没

2德州新河湾紫东苑品质怎么样?德州新河湾紫东

3德州昱景东方实际户型怎么样?德州昱景东方卫

4德州书香名苑附近的教育资源怎么样?配套设施

5德州金辰雲峯有什么购房特点?空间发展怎么样

6德州东海贵和府空间和格局怎么样?值得购买吗

7大集锦!5月德州高端好房选择有哪些?

8德州弘明澜湖郡好不好?购房优选,品质卓越

9德州购房宝典:德州辰德府的独特魅力何在?

10德州新河湾东悦居的评价如何?房价和周边配

德州弘明澜湖郡好不好?购房优选,品质卓越

2024-05-06 14:33:50

德州泽信云筑优缺点怎么样?德州泽信云筑有没有规划设计?

德州昱景东方实际户型怎么样?德州昱景东方卫生间有没有什么细节处理?

德州新河湾紫东苑品质怎么样?德州新河湾紫东苑容积率是多少?

德州书香名苑附近的教育资源怎么样?配套设施怎么样?

德州金辰雲峯有什么购房特点?空间发展怎么样?

德州华腾御城澜湾的位置怎么样?周边位置配套大曝光!

齐河旗舰天磬园洋房户型能满足居住要求吗?

德州石榴春江明月是理想的家吗?理想生活新选择

陵县哪些楼盘值得购买?优质房源排名

德州2月热门楼盘有哪些?口碑好性价比高的楼盘推荐!

陵县蓝镇桃源春晓到底好不好?文化底蕴浓厚,户型多样

德州优质楼盘崇德府位置在哪里?买前必看

德州开发区宜居楼盘有哪些?哪能买到靠谱房产?

大集锦!2024年德州天衢新区优质楼盘有哪些?

德州辰德府好吗?有哪些不足?